طرح جامع مس کشور، عاقبت به سر منزل مقصود رسید صنعت مس، صنعتی خوش آتیه با فرصتهای تکرارنشدنی

1.عدم تمرکز کافی منابع مالی، زیرساختی و مدیریتی در مسیر صحیح توسعه و سرعت کم پیشرفت صنعت مس که باعث تاخیر در اجرای پروژههای پربازده و بعضا تعریف و اجرای پروژههایی بدون توجیه اقتصادی شده است (رعایت نکردن اولویتهای توسعهای)

2.رشد سریع رقبا با توجه به قیمتهای بالای مس و امکان از دست دادن سهم بازار به دلیل کندی فعالیتهای توسعهای و چالشهای ناشی از تحریمهای بینالمللی (در حالی که انتظار داریم به سهمی فراخور رتبه ذخایر معدنی دست یابیم)

3.تداوم فشارهای خارجی و تحریمها که قطعا در آینده صنعت مس کشور را به دلیل نقش اساسی آن در اقتصاد کشور و دور زدن تحریمها، با وسواس بیشتری هدف قرار خواهند داد

4.چالشهای مرتبط با تامین آب و بعضا انرژی که آینده صنایع معدنی کشور و همینطور صنعت مس را تهدید میکند

جملگی موارد فوق اهمیت صنعت مس کشور و لزوم تمرکز بر فرصتها و مدیریت نقاط ضعف این صنعت را متذکر میشود و در چنین شرایطی انتظار میرفت حاکمیت با در نظر گرفتن تمامی جوانب صنعت و دغدغههای خبرگان و صاحبنظران این حوزه، طرحی جامع، علمی و کارشناسی به منظور فائق آمدن بر مشکلات صنعت و تعیین بهینه اهداف صنعت تدوین نماید تا این صنعت مهم را به سرمنزل مقصود و اهداف در خور شأن آن برساند.

از همینرو سازمان توسعه معادن و صنایع معدنی ایران اقدام به تدوین مطالعاتی فراگیر و عملگرایانه در قالب طرح جامع مس کشور کرد که در تهیه شرح خدمات آن، جلسات خبرگی متعدد و منظمی به میزبانی فعال و هدایت دفتر صنایع معدنی و با حضور اکثر ذینفعان عمده این صنعت نظیر سازمان برنامه و بودجه، سازمان زمینشناسی، مرکز پژوهشهای مجلس، شرکت ملی صنایع مس ایران، معاونت معدنی وزارت صمت، هلدینگ سرمایهگذاری خاورمیانه (میدکو)، انجمن تولیدکنندگان سیم و کابل و انجمن مس تشکیل شد تا دغدغههای همه نقشآفرینان مهم صنعت در شرح خدمات طرح گنجانده شود. رسالت اصلی این طرح نیز تحلیل و تبیین مسیر بهینه سیاستگذاریها و سرمایهگذاریها در حلقههای مختلف صنعت مس در دو افق 1404 و 1409 قرار داده شد.

این مطالعات توسط شرکت مشاوره اقتصادی فلزات و مواد آرمان آتورپات انجام شد که سابقه فعالیت این شرکت و کارشناسان آن در زمینه ارایه خدمات مشاوره تخصصی اقتصادی در حوزه معدن و صنایع معدنی به حدود دو دهه میرسد. این مجموعه در گذشته به صورت اختصاصی به شرکتهای بزرگ حوزه معدن و صنایع معدنی کشور و بالاخص زنجیره ارزش مس خدمات ارزندهای ارایه نموده است. مطالعات طرح جامع مس کشور با نظارت دفتر صنایع معدنی سازمان ایمیدرو انجام شده و از حیث کیفیت و دقت جامعترین مطالعات انجام شده در حوزه معدن و صنایع معدنی کشور است. جزییات این طرح و نقاط قوت آن در مطلبی که توسط آقای پیرمرادی تحت عنوان «طرح جامع مس کشور، ممتاز و درخشان در محتوا و متدلوژی» نگاشته شده، در دسترس است. نتایج این طرح در سه ماهه اول سال گذشته در اختیار کارفرما قرار داده شده و در نیمه اول سال گذشته، به تمامی ذینفعان اصلی صنعت ارسال شده تا ضمن اخذ دیدگاههای آنها، ارتقاءهای لازم در طرح مد نظر قرار گیرد. در تدوین این طرح سعی شد به پرسشهای مهمی نظیر موارد ذیل پاسخ داده شود:

• مهمترین اهداف صنعت در حلقههای مختلف زنجیره کدام اهداف و با چه وزن اهمیتی هستند؟

• با توجه به شکاف سهم تولید معدنی کشور با سهم ذخایر، آیا بایستی در بخش تولید معدنی این شکاف را پرکنیم و یا ذخایر را برای آیندگان حفظ کنیم؟

• در صورت محدودیت منابع مالی، زیرساختی و…، آیا منابع بایستی به نسبت توزیع شود و یا صلاح است منابع در حلقههایی با اولویت بالاتر (سودآوری و اشتغال بالاتر و آلایندگی کمتر) متمرکز شود؟

• رویکردهای صنعت مس در کشور، تا چه میزان بایستی با روندهای جهانی در حوزه بازار، اقتصاد و مسائل زیستمحیطی در تطابق باشد؟

• ارزیابی و عارضهیابی سیاستهای قبلی توسعه صنعت مس و نتایج حاصل از آنها، بایستی چه تاثیری بر انتخاب متدلوژی مناسب تدوین اهداف و استراتژیهای جدید صنعت داشته باشد؟

در گام اول طرح مذکور به بررسی و ارزیابی هدفگذاریها و مطالعات قبلی، میزان تحقق آنها و نقات ضعف و قوت متدلوژی آنها به منظور انتخاب متدلوژی مناسب پرداخته است. در این بررسیها مشخص شد که دو هدفگذاری انجام شده در سال 1390، بهدلیل متدلوژی نامناسب تنها حدود 28 و 35 درصد به اهداف خود دست یافتند. یک جستجوی ساده اینترنتی نشان میدهد که کشورهای بزرگ تولیدکننده مس، کشورهای تولیدکننده معدنی مس هستند که در صدر آنها شیلی قرار دارد (علیرغم اینکه در صنعت فولاد و آلومینیوم این امر صادق نیست و کشورهای بزرگ تولیدکننده بزرگ فولاد و آلومینیوم، کشورهای تولیدکننده فولاد خام و واحدهای ذوب آلومینیوم هستند که از این حیث، تفاوت آشکاری با صنعت مس دارند).

این خطای راهبردی در هدفگذاریهای صنعت مس کشور باعث شده که کاتد مس مرجع هدفگذاری توسعه این صنعت در گذشته قرار گرفته و در پی آن اشتباهات استراتژیک دیگری نیز حادث شود؛ بهعنوان مثال، در سالهای گذشته برای افزایش آمار تولید کاتد، در واحدهای ذوب، قراضه بیشتری مورد استفاده قرار گرفته است؛ در حالیکه اغلب قیمت قراضه در بازار بیشتر از قیمت کاتد بوده و این موضوع منجر به ضررهای اقتصادی قابل توجهی در واحدهای ذوب و پالایش شده است. بررسیهای انجام شده نشان میدهد واحدهای ذوب و پالایش صنعت در سال 1400 به دلیل بهرهوری پایین با ضرر 5/ 11 درصدی اداره شدهاند که به طور کلی، ضرری بیش از 7 هزار میلیارد تومان در آن سال را به صنعت کشور، علاوه بر جوانب آلایندگی و مصرف قابل توجه آب و برق تحمیل کرده است.

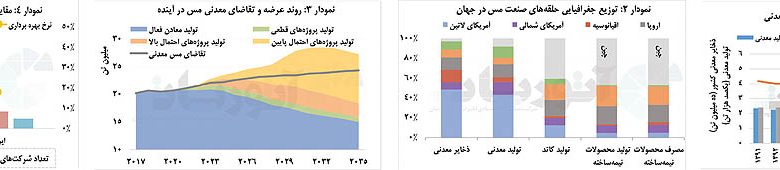

به طور کلی نحوه توزیع ارزش افزوده در حلقههای مختلف زنجیره صنعت مس نشان داد کشورهای مختلف دنیا، با در نظر گرفتن جایگاهشان در عرضه و تقاضای محصولات مختلف زنجیره، صرفا اقدام به فعالیت در برخی حلقههای زنجیره نموده و تنها کشورهایی به توسعه واحدهای ذوب و صنایع پاییندست پرداختهاند که بازار بزرگ مصرف در اختیار دارند. این موضوع به وضوح در نمودار 2 قابل مشاهده است.

نتایج مطالعات طرح جامع مس کشور نشان میدهد قیمت بالای مس و همینطور سودآوری بالای تولید معدنی منجر به توسعه اکتشافات و تولید معدنی شده است و انتظار میرود در آینده، پروژهها متعددی اجرا شوند و نگرانی در مورد دسترسی به ذخایر و تولیدات معدنی وجود ندارد. این مورد بدین معناست که در آینده رقابت شدیدی میان تولیدکنندگان معدنی شکل خواهد گرفت که ممکن است به حذف برخی از این تولیدکنندگان ضعیف بیانجامد؛ موضوعی که البته به نفع واحدهای ذوب و پالایش تمام خواهد شد. در بخش تولیدات ذوب نیز میتوان اظهار داشت در شرایط کنونی ظرفیت واحدهای ذوب و پالایش و پروژهای تعریفشده تا پایان دهه جاری میلادی مکفی است و انتظار میرود در دهه آینده، شاهد سرمایهگذاری مجدد در این بخش از زنجیره باشیم.

جهت تایید صحت مواردی که پیشتر به آن پرداخته شد، ذکر این نکته کافی است که هیچکدام از کشورهای تولیدکننده معدنی به توسعه واحدهای ذوب و پاییندستی نمیپردازند. آمار روند تجارت کنسانتره بهشدت رو به توسعه است؛ در حالیکه تجارت کاتد رشد چشمگیری نداشته و تجارت محصولات نیمهساخته روندی نزولی دارد که نشاندهنده تمرکز کشورهای مصرفکننده بر عرصه تولید نیازهای مصرفی است. در سال 2021، ذخایر معدنی مس 880 میلیون تن، تولید معدنی مس 2/ 21 میلیون تن، تولید مس تصفیهشده 8/ 24 میلیون تن و تولید نیمهساختههای مسی حدود 7/ 28 میلیون تن بوده است که تجارت 35 میلیون تن کنسانتره (نزدیک به 11 میلیون تن مس محتوی)، 9 میلیون تن مس تصفیهشده و حدود 5/ 5 میلیون تن نیمهساختههای مسی و آلیاژی را به دنبال داشته است.

مجددا به منظور صحهگذاری بر نتایج طرح ذکر این موارد کافی به نظر میرسد که آمریکا بهعنوان دومین مصرفکننده مس تصفیهشده، سالانه حدود 5/ 1 الی 2 میلیون تن کنسانتره مس صادر و 600 هزار تن کاتد وارد میکند. ارزیابیهای انجام شده نیز نشان داد که واحدهای ذوب و پالایش و واحدهای پاییندستی سودآوری قابل توجهی ندارند و به طور مثال عملکرد واحدهای Sumitomo فعال در بخش ذوب و پالایش و Saudi cable فعال در بخش تولید مفتول و سیم و کابل، بهترتیب با ضرر صد و ده میلیون دلاری در سال 2020 همراه بوده است.

میزان ذخایر مس در کشور در سال 1401 حدود 54 میلیون تن (رتبه 5 در جهان)، تولید معدنی کشور در سال 1400 بالغ بر 340 هزار تن (رتبه 15 در جهان)، تولید مس تصفیهشده در این سال 306 هزار تن (رتبه 18 در جهان) و تنها 146 هزار تن آن در داخل کشور به مصرف رسیده و مابقی صادر شده است. در بخش پاییندستی نیز بالغ بر 254 هزار تن (رتبه 23 در جهان) نیمهساخته مسی تولید شده که تنها 208 هزار تن آن مصرف داخلی بوده است.

در حال حاضر بزرگترین چالش صنعت روند کند اجرای پروژههای معدنی بوده و از این منظر صنعت مس کشور دچار عقبماندگی شدیدی است (از سال 1394 تاکنون هیچ واحد تغلیظ بزرگ یا متوسط به بهرهبرداری نرسیده است). یکی دیگر از معضلاتی که به منزله ترمز در مسیر توسعه تولید معدنی کشور بهطور خاص در معادن کوچک مقیاس عمل میکند، حقوق دولتی بالا به ویژه برای واحدهای کوچک معدنی و بیش از نرمهای جهانی آن است. فعالیت در بخش معدنی در کشور با سودآوری بالاتر از نرم جهانی همراه بوده و همانطور که پیشتر عنوان شد، ضرر قابل توجهی در بخش ذوب و پالایش ایجاد میشود؛ ضمنا علاوه بر ضررده بودن این بخش از صنعت، بخش ذوب آلایندگی قابل توجهی نیز به دنبال دارد و در سال 1400 بالغ بر 936 کیلوگرم به ازای تولید هر تن مس گوگرد در جو منتشر نموده که حدود 200 برابر میزان انتشار گوگرد واحد ذوب آروبیس در هامبورگ آلمان است.

تولید در بخش پاییندستی نیز با سودآوری ذاتی بسیار کمی همراه بوده و فعالیت عمده شرکتهای فعال در این بخش، بهدلیل خرید بعضا ارزان کاتد با توجه به اختلاف قیمت ارز مورد معامله در بورس و قیمت بازار آزاد است. این چالش یکی از بحرانهای اصلی بخش پاییندستی صنعت مس کشور است که منجر به ایجاد ظرفیت قابل توجهی (بالغ بر 4/ 1 میلیون تن نیمهساخته مسی) شده؛ در حالی که نرخ بهرهبرداری از ظرفیت در دنیا بهطور متوسط نزدیک به 50 درصد است. در قیاس با ترکیه بهعنوان یکی از رقبا در بخش پاییندستی صنعت مس مشخص است که بخش پاییندستی صنعت مس کشور دچار پراکندگی، عدم تمرکز و عدم بهرهبرداری مناسب از ظرفیتهای موجود است.

در نتایج طرح پیشنهاد شده عملکرد درخشان بخش خصوصی در زمینه تولید کنسانتره مس و کاتد هیدرومتالورژی که ناشی از قیمت جهانی بالای مس و قیمت مناسب اسید سولفوریک داخلی است، بایستی از سوی دولت مورد حمایت بیشتری قرار گیرد؛ چراکه سودآوری SMEها بهشدت کمثبات بوده و به دلیل اشتغال بالا و پراکندهای که دارند، بایستی فعالیت این بخش جدا از فعالیت شرکتهای بزرگ زنجیره مد نظر حاکمیت باشد. این حمایتها میتواند از طریق کاهش حقوق دولتی و حتی به صفر رساندن آن برای برخی واحدها، تامین کافی سوخت مورد نیاز این بخش و همینطور تسهیلگری در خصوص فروش داخلی و صادرات محصولاتشان باشد.

نتایج طرح در سناریوهای محتملِ پیشِ روی اقتصاد و صنعت کشور شامل سه سناریوی خوش بینانه (رفع تحریمها و عدم وقوع جنگ)، محتمل (تداوم تحریمها و عدم وقوع جنگ) و بدبینانه (تداوم تحریمها و وقوع جنگ) با بکارگیری مدل برنامهریزی آرمانی به منظور تعیین اهداف بهینه صنعت شناسایی شدند که خروجی مدل برای سناریوی محتمل شامل 67 طرح توسعهای (30 طرح معدنی، 7 طرح صنایع معدنی، 23 طرح در بخش صنایع پاییندست و صنایع پشتیبان صنعت) بود.

اهداف شناسایی شده در دو افق 1404 و 1409 به ترتیب تولید 5/ 2 و 5/ 4 میلیون تن کنسانتره در کشور هستند و توسعه بخش ذوب و پالایش به دهه آینده موکول شده است. انتظار میرود در دهه آینده اقتصاد بخش ذوب و پالایش بهبود یابد و لازم است در دهه جاری علاوه بر تامین مواد اولیه مورد نیاز این بخش (تامین کافی کنسانتره)، اقدامات لازم به منظور افزایش بهرهوری و جلوگیری از ضرردهی این بخش از صنعت انجام شود.

سرمایهگذاری مورد نیاز در افق 1404 حدود 2 میلیارد دلار و در افق 1409 حدود 9 میلیارد دلار است. با تسریع سرمایهگذاری در بخش معدن و برندینگ محصولات در بخش پاییندست (به عنوان راهکار اصلی توسعه تولید و صادرات محصول این بخش از صنعت)، صنعت مس کشور پتانسیل دستیابی به بیش از 9 میلیارد دلار ارزش افزوده، سهم 4 درصدی از تولید ناخالص داخلی و ایجاد 100 هزار نفر اشتغال مستقیم و غیرمستقیم را تحت سناریوهای مختلف دارد.

در حال حاضر این مطالعات سندی کاملا شفاف و قابل اجرا است که میتواند روند توسعه صنعت مس کشور را با در نظر گرفتن اولویتها و تخصیص منابع برای اهداف توسعهای و شناسایی و پرداختن به چالشهای کلان صنعت و نقاط ضعف صنعت، اعتلا بخشد.

در تدوین این طرح از 65 منبع اصلی و معتبر اطلاعات در خارج و داخل کشور استفاده شده و نظرات خبرگی بیش از 160 نفر کارشناسان حوزههای مختلف سیاست، اقتصاد، توسعه، تولید، محیطزیست و بازار حلقههای مختلف زنجیره صنعت مس کشور اخذ شده است. این طرح به معنای کامل، ممتاز و درخشان در محتوا و متدلوژی بوده و سیاستگذاریهای انجام شده در آن و پایشهای سالهای بعد نشان خواهد داد که مدیران حوزه معدن و صنایع معدنی و زنجیره صنعت مس تا چه حد در دستیابی به اهداف تعیین شده موفق خواهند بود.

شایان ذکر است در مطالعهای که اخیرا توسط سازمان ایمیدرو تحت عنوان اولویتبندی 44 ماده مهم/ بحرانی کشور بر اساس شاخصهای جامع شناسایی مواد معدنی بحرانی، مواد معدنی ارزشآفرین و مواد معدنی توام با فرصتهای ویژه انجام شده، فلز مس رتبه نخست را در میان سایر مواد معدنی کشور به خود اختصاص داد؛ صنعت مس کشور میتواند یکی از مزیتهای مهم رقابتی معدن و صنایع معدنی ایران در بازار جهانی تلقی شود.

این صنعت خوشآتیه افق روشنی را پیش روی خود دارد و میتواند نقش قابل توجهی را در تولیدات ناخالص داخلی کشور و اشتغالزایی داشته باشد و امکان افزایش سهم این صنعت از تولید ناخالص داخلی به میزان سه یا چهار برابر وجود دارد.

چنانچه نتایج این طرح اجرا شود و پیادهسازی این نقشه راه بهدرستی صورت گیرد، انتظار میرود به اهداف پیشبینی شده دست یابیم؛ در غیر این صورت اگر مسیر گذشته تکرار شود، کماکان در عرصه جهانی از رقبا عقبتر خواهیم بود و با توجه به پیشبینی افزایش حضور رقبای بینالمللی و سهمخواهی آنها، چه بسا جایگاه فعلی صنعت مس کشور در جهان نیز مورد تهدید قرار گرفته و از دست برود که مخاطرات سهمگینی را برای صنعت و اقتصاد کشور در پی خواهد داشت.